Elektroauto-Finanzierung: innovatives E-Auto günstig finanzieren

Du möchtest deinen Teil zum Umweltschutz beitragen, indem du auf ein effizientes und umweltschonendes Elektroauto wechselst? Dann zögere nicht länger und setze dein Vorhaben in die Tat um, auch wenn du momentan nicht über die nötigen Ersparnisse verfügst, um ein innovatives E-Auto kaufen zu können. Günstige Finanzierungsmöglichkeiten sind insbesondere bei der Elektroauto-Finanzierung in Hülle und Fülle vorhanden! Außerdem fördert die Bundesregierung den Erwerb von Elektroautons und stellt jedem Käufer einen Umweltbonus in Höhe von bis zu 6.000 Euro zur Verfügung. Diese Prämie für E-Autos gilt bis Ende 2025.

Prämie für E-Autos: der Umweltbonus der Bundesregierung

E-Mobilität und der Ausbau der Ladepunkte in Deutschland sind ein wichtiger Bestandteil zur Erreichung der Ziele des „Klimaschutzprogramms 2030″. Aus dem Grund fördert die Bundesregierung Elektroautos mit einer Prämie: dem Umweltbonus, der den Kauf eines reinen E-Autos mit bis zu 6.000 Euro unterstützt. Nicht nur private Verbraucher können in den Genuss dieser E-Autokauf-Prämie gelangen, sondern auch Unternehmen, Stiftungen, Körperschaften und Vereine.

Der Umweltbonus gilt rückwirkend für alle E-Autos, die ab dem 05.11.2019 zugelassen wurden. Maßgebend für die Höhe der Prämie ist der Netto-Listenpreis, der nicht höher als 65.000 Euro liegen darf. Seit dem 18. Februar 2020 beträgt die Förderung für reine E-Autos mit einem Netto-Listenpreis von maximal 40.000 Euro satte 6.000 Euro. Nach jetzigem Stand (07.04.2020) ist die Prämie bis zum 31.12.2025 geplant.

Die erste Hälfte der Förderung wird beim Kauf direkt vom Händler vom Listenpreis abgezogen. Die zweite Hälfte der Prämie muss der Käufer beim Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) beantragen.

Elektroauto-Kredit bei herstellerunabhängigen oder herstellerabhängigen Bank beantragen

Grundsätzlich ist ein Elektroauto-Kredit wie ein normaler Autokredit zu sehen, weshalb er sowohl bei einer herstellerunabhängigen als auch bei einer herstellerabhängigen Bank beantragt werden kann. Letzere wird gern auch Hersteller-Bank oder auch Autobank genannt. Wer eine Elektroauto-Finanzierung in Angriff nehmen möchte, sollte einen E-Auto-Kreditrechner nutzen und die verschiedensten Angebote gründlich miteinander vergleichen. Dabei sollten Finanzierungsmöglichkeiten von Sparkassen, Raiffeisenbanken, Volksbanken, Direktbanken, Umweltbanken, Online-Banken und Hersteller-Banken berücksichtigt werden.

Voraussetzungen für die Beantragung einer Elektroauto-Finanzierung

Für die Finanzierung eines Elektroautos mit Hilfe eines Kredits müssen bestimmte Voraussetzungen erfüllt sein, um eine Kreditzusage erhalten zu können. Grundsätzlich ist der E-Auto-Kredit ein zweckgebundener Kredit, bei dem das zu erworbene Fahrzeug als reale bzw. sachliche Kreditsicherheit eingesetzt wird. Dank der Besicherung ist er auch wesentlich zinsgünstiger als ein herkömmlicher Konsumkredit, über den frei verfügt werden kann.

Liste der Voraussetzungen für die Beantragung einer Elektroauto-Finanzierung

- Volljährigkeit

- Bankkonto / Girokonto bei einer deutschen Bank

- Gemeldeter Wohnsitz in Deutschland

- Regelmäßige Einkommensverhältnisse

- Arbeitsvertrag (bei Angestellten, Beamten und Arbeitnehmern)

- Kreditwürdigkeit

Unterlagen, die von Unternehmern und Selbstständigen zusätzlich eingereicht werden müssen

Da Unternehmer, Selbstständige und Freiberufler oft keinen Arbeitsvertrag haben, sind sie in der Pflicht, noch weitere Unterlagen einzureichen. Zu diesen gehören:

- Steuerbescheide / Einkommensteuerbescheide

- Bilanzen / Jahresabschlüsse

- BWA (= betriebswirtschaftliche Auswertungen)

- Nachweise zusätzlicher Einnahmen, wenn vorhanden (Zinseinnahmen, Kapitalerträge, Mieteinnahmen und Co.)

Herkömmlicher E-Auto-Kredit ohne Schlussrate oder Ballonkredit mit Schlussrate

Der potenzielle Kreditnehmer muss nicht nur entscheiden, bei wem er die E-Auto-Finanzierung beantragen möchte (ob herstellergebundenes oder -ungebundenes Kreditinstitut?), sondern auch, welche Art der Finanzierung er beantragen möchte. Analog zur Autofinanzierung werden auch bei der Elektroauto-Finanzierung verschiedene Varianten angeboten.

Zweckgebundener Ratenkredit ohne Schlussrate

Die herkömmlichste Variante ist der zweckgebundene Ratenkredit ohne Schlussrate. Bei dieser Kreditart werden konstante monatliche Raten gezahlt, bis der E-Auto-Kredit vollständig getilgt ist. Der Vorteil: Die Zinsen des zweckgebundenen Ratenkredits ohne Schlussrate sind überaus günstig und können bei einer Anzahlung sogar noch günstiger ausfallen.

Ballonkredit mit Schlussrate: die Ballonfinanzierung

Im Hinblick auf eine günstige Neuwagen-Finanzierung werden von Banken aller Art grundsätzlich auch Ballonkredite mit Schlussrate angeboten, so natürlich auch bei der Finanzierung neuwertiger Elektroautos. Beim Ballonkredit respektive der Ballonfinanzierung zahlt der Kreditnehmer bis kurz vor Ende der Kreditlaufzeit eine konstante monatliche Rate, die dank der hohen Schlussrate sehr gering ausfällt. Die Zinsen des Ballonkredits sind gemeinhin allerdings höher als die eines herkömmlichen Ratenkredits mit vertraglich vereinbartem Verwendungszweck.

Drei-Wege-Elektroauto-Finanzierung

Eine sehr interessante Finanzierungsvariante, die auf der Ballonfinanzierung aufbaut und von zahlreichen E-Auto-Händlern und -Herstellern angeboten wird, ist die Drei-Wege-Elektroauto-Finanzierung. Diese wartet mit hoher Flexibilität auf, da der Kreditnehmer vor Fälligwerden der Schlussrate drei Auswahlmöglichkeiten hat:

- Er bezahlt die Schlussrate und tilgt den E-Auto-Kredit vollständig.

- Er bezahlt die Schlussrate nicht und gibt das Elektroauto an den Händler zurück.

- Er vereinbart mit dem Händler / der Händlerbank eine Anschlussfinanzierung.

Leasing: das „Mieten“ eines Elektroautos

In dieser Aufzählung fehlen darf natürlich nicht das Leasing, bei dem das Elektroauto nicht gekauft, sondern gemietet wird. Der Leasinggeber zahlt hier ebenfalls eine konstante monatliche Rate an den Leasinggeber: die Leasinggebühr, die ihn dazu berechtigt, das E-Auto zu nutzen. Bevor die Schlussrate fällig wird, kann der Leasingnehmer auch hier entscheiden, ob er die Schlussrate bezahlt und Eigentümer des Fahrzeugs wird, oder ob er sie eben nicht bezahlt und das Elektroauto an den Leasinggeber zurückgibt.

Das Elektroauto-Leasing kann vor allem für Unternehmer und selbstständig Tätige ökonomisch sehr interessant sein, da hierüber steuerliche Vorteile geltend gemacht werden können. Das Zu-Rate-ziehen eines kundigen Steuerberaters ist hier durchaus zu empfehlen!

Prüfungskriterien deutscher Banken bei der Beantragung einer E-Auto-Finanzierung

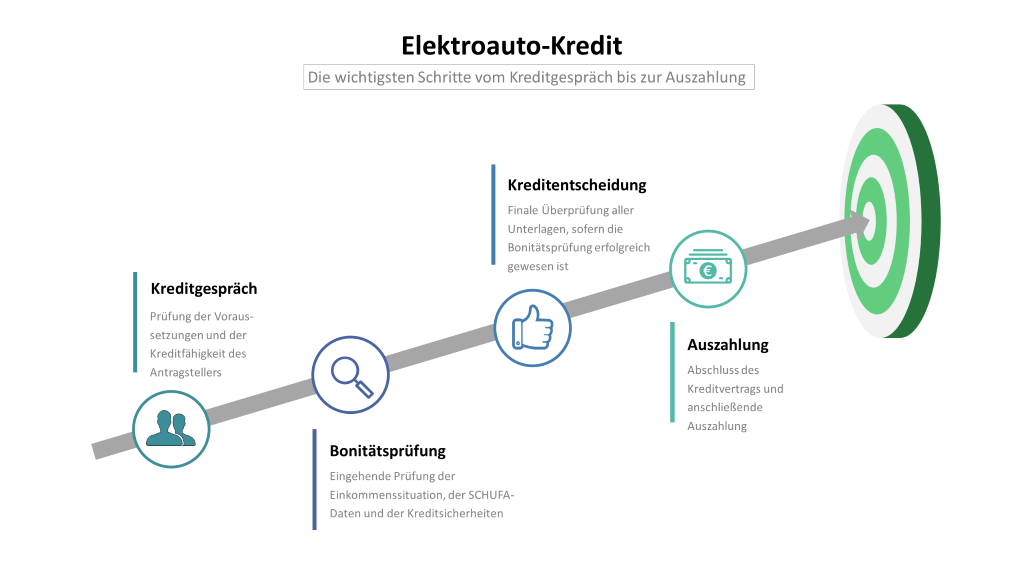

Wer sich für eine günstige Elektroauto-Finanzierung interessiert und bei einer deutschen Bank oder einem gewerblichen Kreditinstitut einen Kredit beantragen möchte, sollte nicht nur die Voraussetzungen kennen, die für die Kreditvergabe erfüllt sein müssen, sondern auch die wichtigsten Prüfungskriterien, die bei der Kreditwürdigkeitsprüfung untersucht werden.

Einkommensverhältnisse

Einer der wichtigsten Untersuchungsgegenstände ist das Einkommen des Antragstellers. Sehr gute Chancen auf eine günstige Elektroauto-Finanzierung hat derselbe, wenn er über ein hohes Einkommen verfügt, das als gesichert angesehen werden kann. Beamte, Angestellte im Öffentlichen Dienst und Arbeitnehmer mit unbefristetem Arbeitsvertrag können beispielsweise mit regelmäßigen Einkommensverhältnissen aufwarten und von Banken deswegen günstige Zinsen und Vorteilskonditionen erhalten.

Unternehmer, Existenzgründer, Selbstständige und Freiberufler müssen hier mehr Überzeugungsarbeit leisten, zumal sie nicht zu den „Lieblingskunden“ deutscher Banken zählen, sondern vielmehr zu den „Risikogruppen“. Ihr Einkommen ist oft unregelmäßig und wird deswegen als unsicher angesehen. Die offerierten Zinsen können schließlich oft nicht mit denen mithalten, die die „Lieblingskunden“ erhalten können.

SCHUFA-Einträge

Bei der Bonitätsprüfung untersucht werden insbesondere auch die SCHUFA-Einträge des potenziellen Kreditnehmers. Sind hier keine negativen Einträge zu finden und ist der SCHUFA-Score des Antragstellers ausreichend hoch, ist hohe Kreditwürdigkeit gegeben. Ist dies allerdings nicht der Fall und hat der Kreditsuchende einen negativen SCHUFA-Eintrag, neigen die meisten Banken dazu, den Kreditantrag sofort abzulehnen.

Kreditsicherheiten

Neben den Einkommensverhältnissen und den SCHUFA-Einträgen prüfen deutsche Banken auch die Kreditsicherheiten, die der Antragsteller anzubieten hat. In diesem Zusammenhang sind einerseits die personellen, andererseits die sachlichen bzw. realen Kreditsicherheiten zu nennen.

Besicherung der Elektroauto-Finanzierung durch zusätzlichen Kreditnehmer

Ein sehr probates Mittel, eine Elektroauto-Finanzierung durch eine personelle Kreditsicherheit zu besichern, ist die Hinzunahme eines zusätzlichen Kreditnehmers. Dieser zweite Kreditnehmer oder auch Mitantragsteller haftet in gleicher oder ähnlicher Weise wie der Hauptantragsteller für die Begleichung der monatlichen Raten.

Sollte nun der erste Kreditnehmer kein ausreichend hohes Einkommen haben und zudem auch noch eine schlechte Bonität, da ein negativer SCHUFA-Eintrag vorhanden ist, kann der zweite Kreditnehmer dies ausgleichen, sofern er über ein hohes, geregeltes Einkommen verfügt und auf Grund seines hohen SCHUFA-Wertes als kreditwürdig gilt.

Eintragung einer Bürgschaft

Eine weitere sehr effektive personelle Kreditsicherheit neben der Hinzunahme eines zusätzlichen Kreditnehmers ist die Eintragung einer Bürgschaft. Hierbei hilft ein Bürge, den E-Auto-Kredit zu besichern, indem er sich bereit erklärt, die monatlichen Raten zu bezahlen, sobald der eigentliche Kreditnehmer nicht mehr imstande ist, dies zu tun. Mit dem Kreditgeber ist allerdings zu klären, ob eine Bürgschaft unter Vorbehalt ausreicht, oder ob eine selbstschuldnerische Bürgschaft eingetragen werden muss.

Sachliche Kreditsicherheiten: Vermögenswerte und -gegenstände als Pfand

Ein Elektroauto-Kredit kann personell, aber auch sachlich bzw. real besichert werden. Zu den sachlichen Kreditsicherheiten zählen alle Vermögenswerte und -gegenstände, die als Pfand angeboten werden können und die der Kreditgeber als solches auch akzeptiert. Die bekanntesten Besicherungsmöglichkeiten sind die Hypothek sowie die Grundschuld. Allerdings akzeptieren einige Kreditgeber auch Vermögensgegenstände wie Schmuckstücke, antike Möbel, Kunstwerke oder Diamanten. Auch Anleihen, Wertpapiere oder Aktienpakete für die Verwendung als sachliche Kreditsicherheit denkbar.

Hinweis: Wer einen Elektroauto-Kredit mit geeigneten Kreditsicherheiten besichern kann, hat sehr gute Karten, an eine günstige Elektroauto-Finanzierung zu kommen. Aus dem Grund sollten Antragsteller schon vor dem Kreditgespräch wissen, welchen Joker sie ziehen können, um das Gespräch in die gewünschte Richtung zu lenken.

KfW-Umweltprogramm zur Finanzierung von Elektroautos

Eine überaus günstige Variante zur Finanzierung von Elektroautos ist das KfW-Umweltprogramm (240-241). Hierüber werden Unternehmen, Gewerbetreibende und Freiberufler unterstützt, die durch den Erwerb von E-Autos einen Beitrag zum Schutz der Umwelt leisten möchten. Die Konditionen sind fair, die effektiven Jahreszinsen überaus günstig.

Beantragt wird die entsprechende Finanzierung über einen Finanzierungspartner, zu denen Sparkassen, Raiffeisenbanken, Direktbanken, Finanzvermittler und Versicherungen gehören. Kreditsumme, Raten und Laufzeit können sehr flexibel gewählt werden. Der konkrete Zinssatz ist abhängig von der Bonität des Antragstellers, der Qualität der Sicherheiten und weiteren Faktoren. Mehr Informationen zum KfW-Umweltprogramm finden Interessierte auch in unserem Blog-Beitrag.

Elektroauto-Finanzierung trotz negativer SCHUFA

Da einige Verbraucher, die unbedingt ein E-Auto finanzieren möchten, über einen negativen SCHUFA-Eintrag verfügen, fragen sie sich, ob eine Elektroauto-Finanzierung eventuell auch ohne SCHUFA möglich ist. Und tatsächlich kann es hier gute Lösungen geben, insbesondere wenn man ins europäische Ausland guckt.

In Ländern wie Liechtenstein oder der Schweiz befinden sich Banken und Kreditinstitute, die durchaus Elektroauto-Kredite ohne SCHUFA an deutsche Staatsbürger vergeben, sofern der Kreditnehmer grundsätzlich in der Lage ist, die monatlichen Raten zu bezahlen.

Bonitätsprüfung bei Schweizer und Liechtensteiner Banken

Die Bonitätsprüfungsverfahren ausländischer Banken in der Schweiz oder in Liechtenstein sehen keine SCHUFA-Abfrage vor, weil diese schlicht und ergreifend keine Vertragspartner der deutschen Wirtschaftsauskunftei SCHUFA sind. Dies sollte allerdings nicht zu dem Fehlschluss verleiten, dass diese Kreditinstitute zu lax bei der Bonitätsprüfung seien. Denn auch Schweizer und Liechtensteiner Banken prüfen sehr genau, ob ein Antragsteller sich den beantragten E-Auto-Kredit auch tatsächlich leisten kann.

Vorkostenbetrug beim E-Auto-Kredit trotz negativer SCHUFA

An dieser Stelle möchten wir darauf hinweisen, dass es beim E-Auto-Kredit trotz negativer SCHUFA leider auch zu Betrugsfällen kommen kann, insbesondere dann, wenn die Entrichtung von Vorkosten mit im Spiel ist. Professionelle Kreditvermittler und Kreditinstitute in der Schweiz oder in Liechtenstein arbeiten grundsätzlich nicht mit Vorkosten. Hinter dieser Methode stecken für gewöhnlich unseriöse Kredithaie, die nur eines möchten: abzocken! Hier ist also größte Vorsicht geboten!

Elektroauto-Kredit von Privat

Wer bei Banken im In- oder Ausland keine gute Chance hat, an eine günstige Elektroauto-Finanzierung zu gelangen, dem bleibt immer noch die Möglichkeit, sich an einen privaten Kreditgeber zu wenden. Hier wird zwischen zwei Arten unterschieden: dem bekannten privaten Kreditgeber und dem unbekannten privaten Kreditgeber.

Zinsgünstiger E-Auto-Kredit oder zinsloses Darlehen aus dem Bekanntenkreis

Großes Glück hat man, wenn ein ebenso wohlhabender wie spendabler Verwandter oder Bekannter sich bereit erklärt, einen zinsgünstigen E-Auto-Kredit oder sogar ein zinsloses Darlehen bereit zu stellen. Hier können sicher keine bei Banken beantragte Elektroauto-Finanzierungen mithalten! Prüfen sollte man hier allerdings, dass die Transaktion vom Finanzamt nicht als Schenkung gewertet wird. Denn sollte dies so sein und liegt der Darlehensbetrag über dem Schenkungssteuerfreibetrag, werden Steuern fällig!

Darüber hinaus ist wichtig, dass auch bei diesem „Kreditgeschäft“ ein schriftlicher Vertrag vorhanden ist, der alle wichtigen Konditionen fair und in beidseitigem Einvernehmen regelt. So beugt man Missverständnissen vor, die innerhalb von Familien zu größeren Zerwürfnissen führen könnten.

Elektroauto-Kredit von unbekannten privaten Kreditgebern

Lässt sich im Bekannten- oder Freundeskreis kein privater Kreditgeber finden, gibt es immer noch die Möglichkeit, über spezielle Internetseiten unbekannte private Kreditgeber ausfindig zu machen. Als günstig sind diese Elektroauto-Kredite von Privat meist allerdings nicht zu bezeichnen, da das höhere Ausfallrisiko gern auch mit einem höheren Zinssatz ausgeglichen wird. Außerdem verlangen die vermittelnden Internetseiten eine Vermittlungsgebühr, die den effektiven Jahreszins dann noch einmal nach oben korrigiert.

Unser Fazit zum Thema „E-Auto finanzieren“

Verbraucher, die ein neues und innovatives E-Auto erwerben möchten, um ihren Beitrag zu einem Mehr an Umweltschutz zu leisten, haben viele verschiedene Finanzierungsmöglichkeiten, die durchaus als interessant eingestuft werden können. Zum einen können sie sich an herstellerunabhängige oder herstellerabhängige Banken im In- und Ausland wenden, zum anderen haben sie auch die Option, private Kreditgeber und Investoren zu kontaktieren.

Bei der Elektroauto-Finanzierung sollte der Kreditnehmer sehr genau prüfen, welche Kredit- oder Finanzierungsart am besten zu ihm passt. Soll es ein herkömmlicher Ratenkredit ohne Schlussrate sein oder doch ein Ballonkredit mit Schlussrate, der zwar höhere Zinsen hat, allerdings mit geringeren monatlichen Raten aufwarten kann? Eventuell ist sogar die Drei-Wege-Elektroauto-Finanzierung die beste Wahl? Oder doch ein Leasing-Modell, weil hier steuerliche Vorteile geltend gemacht werden können? Nur unter Verwendung eines akkuraten Finanzierungsrechners und unter Berücksichtigung der steuerlichen Möglichkeiten kann die Frage nach der am besten passendsten Finanzierungsart detailliert beantwortet werden.

Schriftlicher Kreditvertrag als wichtige Grundvoraussetzung

Völlig unabhängig von Kreditgeber und Finanzierungsart sollte der Kreditnehmer unbedingt darauf achten, dass ein professioneller schriftlicher Kreditvertrag als Grundvoraussetzung für das Kreditgeschäft vorhanden ist, der alle wichtigen Details und Konditionen transparent und eindeutig regelt. Dies gilt selbstverständlich auch für zinslose Darlehen oder zinsgünstige E-Auto-Kredit von Privat, die aus dem Bekanntenkreis stammen.

Ein professioneller, eindeutiger und in beidseitigem Einvernehmen abgeschlossener Kreditvertrag sorgt dafür, dass alle Unklarheiten ausgeräumt sind und keine versteckten Klauseln für spätere Ungereimtheiten sorgen. Sollten in einem Kreditvertrag unverständliche oder unklare Textpassagen zu finden sein, sind diese, ggfs. auch unter Konsultation eines Anwalts, genauestens zu prüfen.

E-Auto-Finanzierungsrechner und ausgiebiger Vergleich verschiedener Kreditangebote

Zum Schluss möchten wir noch einmal darauf hinweisen, dass die Nutzung eines professionellen E-Auto-Finanzierungsrechners und ein ausgiebiger Vergleich verschiedener Kredit- und Finanzierungsangebote sehr hilfreich dabei sein können, die beste und günstigste Elektroauto-Finanzierung zu finden. Wer hier zu voreilig agiert, läuft Gefahr, zu hohe Zinsen zu bezahlen. Dank dem Internet ist es heute möglich, auf transparente Weise verschiedene Angebote miteinander zu vergleichen und deren Konditionen gegenüber zu stellen. Wir empfehlen dringend, dies ausgiebig und detailliert zu tun!